6 Min. di lettura

Introduzione L’Equity Control è una pratica pressoché sconosciuta nel trading automatico. Spesso, chi si avvicina a questo...

L’equity control è una pratica pressoché sconosciuta nel trading automatico. Spesso, chi si avvicina a questo mondo pensa che basti possedere alcuni sistemi di trading profittevoli per generare risultati costanti. Tuttavia, la realtà dei mercati finanziari è molto più complessa. I mercati sono in continua evoluzione e ciò che funziona oggi potrebbe non funzionare domani. Per questo motivo, l’equity control si rivela una procedura indispensabile per chi desidera affrontare con professionalità e metodo le insidie del trading automatico.

L’equity control è un insieme di regole e procedure operative che determinano quando sospendere o riattivare una strategia di trading in base all’andamento della sua equity line. In altre parole, si tratta di un sistema che monitora costantemente la performance di un trading system e interviene quando rileva segnali di deterioramento o, al contrario, di ripresa dell’efficienza statistica. Molti trader sottovalutano l’importanza di queste logiche di controllo. Spesso si tende a credere che sia sufficiente validare una strategia sui dati storici per garantirne la solidità nel futuro. Tuttavia, l’esperienza insegna che anche i migliori sistemi possono attraversare fasi di drawdown prolungati o, peggio ancora, smettere completamente di funzionare. In queste situazioni, un protocollo di equity control può fare la differenza tra la sopravvivenza e l’estinzione del capitale investito.

La funzione principale dell’equity control è quella di proteggere il portafoglio da perdite eccessive. Non si tratta di una bacchetta magica in grado di trasformare strategie perdenti in vincenti, ma di una sorta di “polizza assicurativa” contro il rischio che una strategia diventi definitivamente inefficace. In pratica, il sistema di equity control interviene per limitare i danni quando una strategia inizia a mostrare segnali di debolezza, sospendendo temporaneamente l’operatività in attesa di segnali di ripresa. Un altro aspetto cruciale riguarda la gestione della volatilità del portafoglio. Attraverso una diversificazione attenta e ragionata è possibile mitigare i drawdown profondi e mantenere sotto controllo la volatilità complessiva dell’investimento. Questo approccio consente di affrontare con maggiore serenità le fasi di mercato avverse, evitando decisioni impulsive ed emozionali.

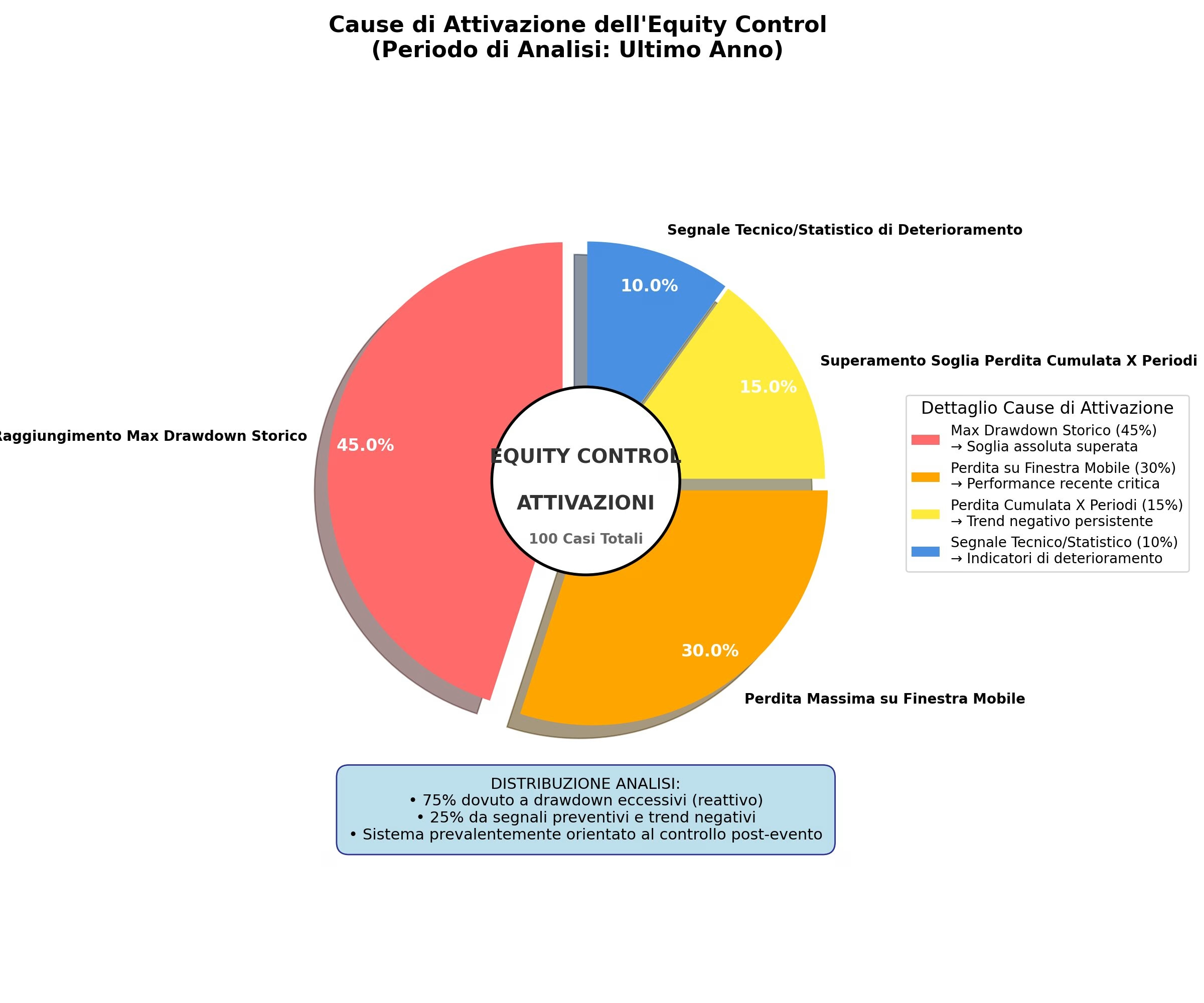

Nel corso degli anni, sono state sviluppate numerose logiche di equity control, ciascuna con caratteristiche specifiche. Le più diffuse si basano su criteri di inibizione e riattivazione della strategia, spesso legati a metriche come il drawdown massimo, la perdita massima su una finestra temporale mobile o il superamento di soglie predefinite di performance negativa. Alcuni sistemi utilizzano approcci statici, fissando limiti rigidi oltre i quali la strategia viene sospesa. Altri adottano logiche dinamiche, adattando i parametri di controllo in funzione delle condizioni di mercato. Inoltre, esistono soluzioni che integrano indicatori tecnici o analisi statistiche avanzate per affinare ulteriormente i segnali di inibizione e riattivazione.

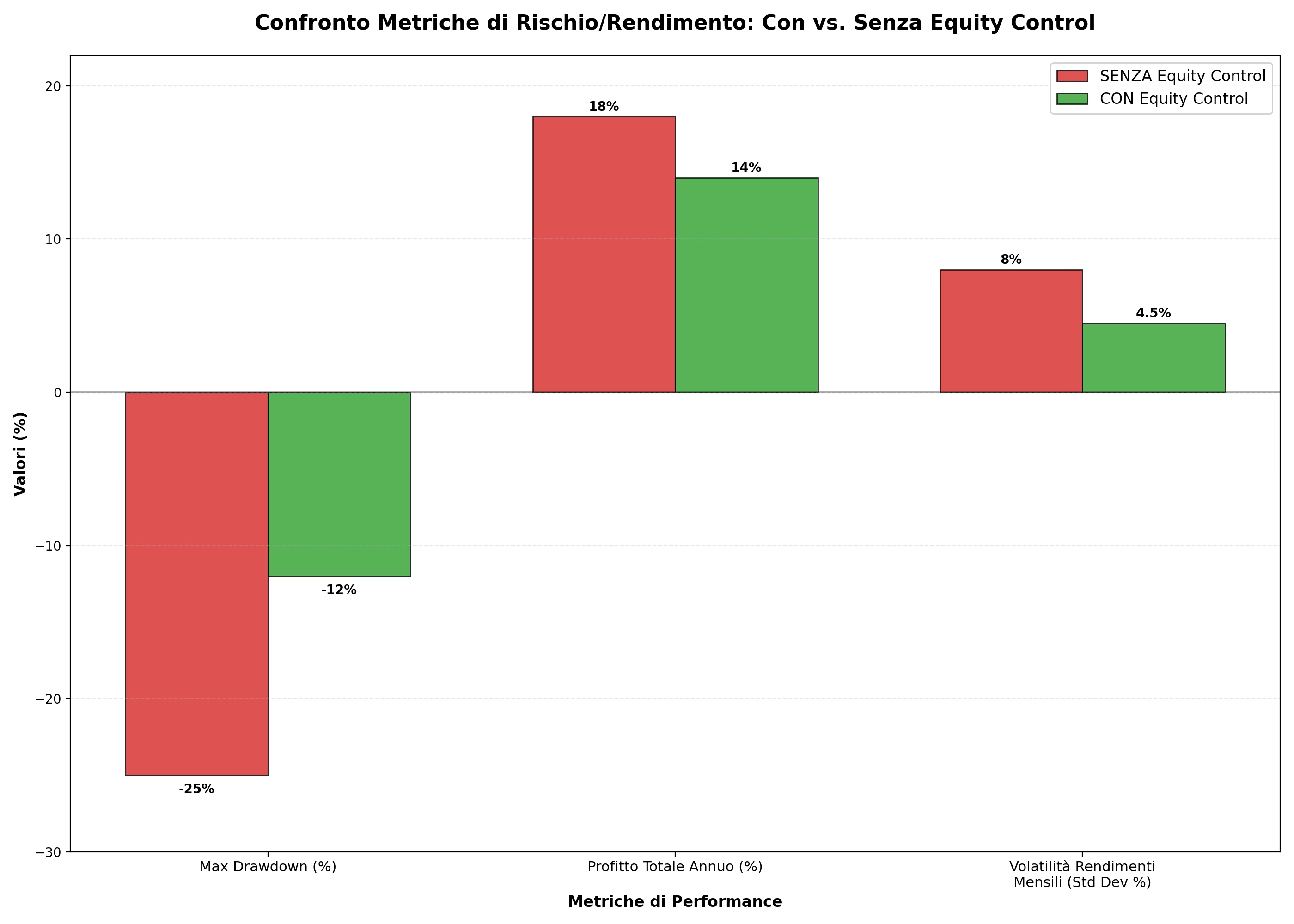

Uno degli aspetti più discussi riguarda l’impatto dell’equity control sulle performance complessive del portafoglio. È importante sottolineare che, nella maggior parte dei casi, l’introduzione di un sistema di controllo comporta una riduzione del profitto potenziale. Questo “premio di assicurazione” si traduce in una minore esposizione al rischio, ma anche in un minor numero di operazioni profittevoli realizzate dalla strategia. Tuttavia, il vero valore aggiunto dell’equity control non risiede nell’aumento del profitto, bensì nella capacità di contenere le perdite e di ridurre la profondità dei drawdown. In altre parole, si sacrifica una parte del guadagno potenziale per ottenere una maggiore stabilità e regolarità dei risultati nel tempo.

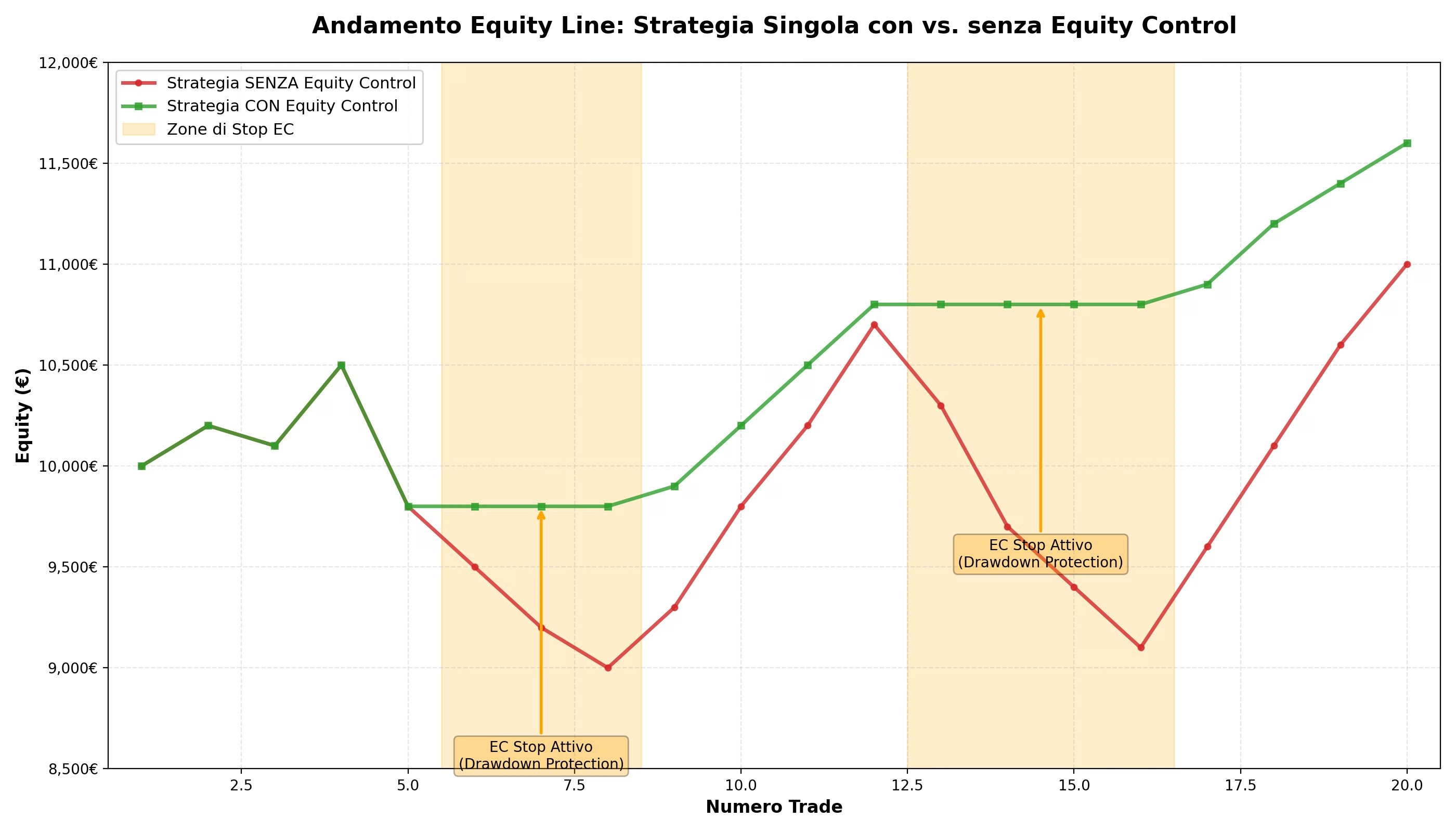

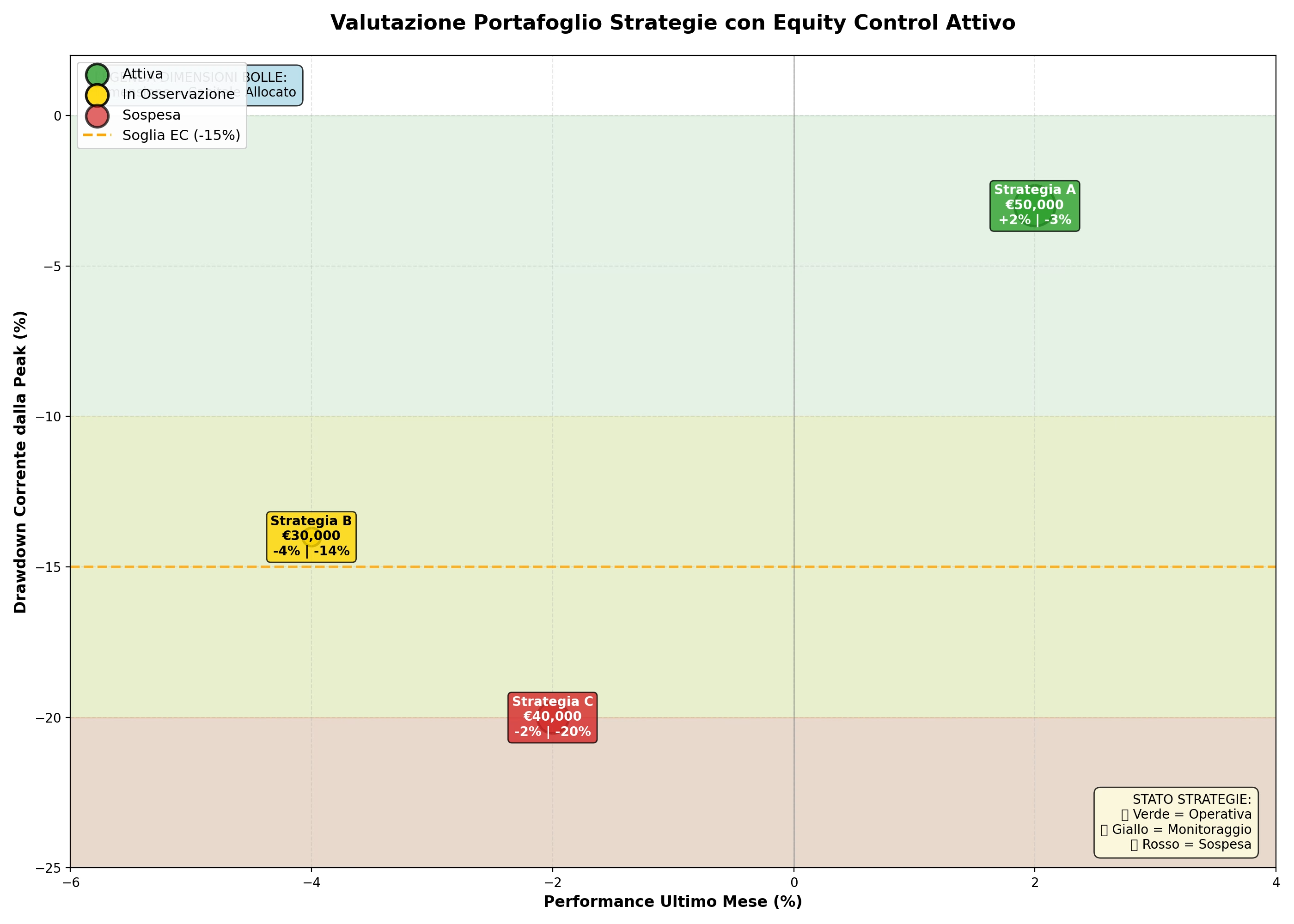

Per comprendere meglio l’efficacia dell’equity control, è utile analizzare alcuni esempi concreti. Immaginiamo di applicare un sistema di controllo basato sul drawdown massimo a una strategia di breakout su un asset come l’oro. Quando la strategia subisce una perdita superiore al massimo drawdown storico, il sistema interviene sospendendo temporaneamente le operazioni. Solo quando l’equity line torna a segnare un nuovo massimo, la strategia viene riattivata. In questo scenario, si osserva spesso una riduzione del profitto finale rispetto alla strategia originale, ma anche un contenimento significativo delle perdite durante le fasi di mercato avverse. Il risultato è una curva dei rendimenti più regolare e meno soggetta a brusche correzioni. Un altro esempio riguarda l’applicazione dell’equity control a un portafoglio composto da differenti trading system che utilizzano strategie diverse. In questo caso, il sistema di controllo consente di disattivare tempestivamente le strategie che iniziano a perdere efficienza, evitando che il loro deterioramento comprometta l’intero portafoglio. Questo approccio si rivela particolarmente efficace quando si lavora con portafogli ampi e diversificati, dove la gestione del rischio assume un ruolo centrale.

Un’evoluzione interessante dell’equity control è rappresentata dalla rotazione delle strategie in portafoglio. In pratica, oltre a sospendere le strategie che mostrano segnali di debolezza, si procede a sostituirle con altre strategie che presentano metriche di performance migliori. Questo processo di rotazione consente di mantenere sempre elevata la qualità del portafoglio, adattandolo costantemente alle condizioni di mercato. La rotazione delle strategie richiede una valutazione attenta dei criteri di riattivazione e di esclusione, per evitare di incorrere in fenomeni di overfitting o di selection bias. È fondamentale lavorare su dati Out Of Sample, ovvero su dati non utilizzati in fase di sviluppo della strategia, per garantire la robustezza delle decisioni prese. Solo in questo modo è possibile evitare di sovrastimare le capacità predittive delle strategie e di costruire portafogli realmente resilienti.

Nonostante i numerosi vantaggi, l’equity control non è esente da limiti e criticità. In primo luogo, è importante sottolineare che nessun sistema di controllo può compensare errori progettuali gravi nella costruzione del portafoglio. Se la diversificazione non è adeguata o se le strategie sono eccessivamente correlate, l’equity control potrà solo mitigare parzialmente i danni, senza risolvere i problemi alla radice. Inoltre, l’efficacia dell’equity control dipende fortemente dalla tempestività degli interventi e dalla qualità dei segnali utilizzati. Un sistema troppo rigido rischia di disattivare strategie ancora valide, mentre un sistema troppo permissivo potrebbe non intervenire in tempo per evitare perdite significative. La ricerca del giusto equilibrio rappresenta una delle sfide più complesse per il trader sistematico.

Per massimizzare l’efficacia dell’equity control, è consigliabile seguire alcune best practice collaudate:

In conclusione, l’equity control rappresenta uno strumento imprescindibile per chiunque operi nel trading automatico con un approccio professionale. Sebbene non possa garantire profitti certi né compensare errori strutturali nella costruzione del portafoglio, il suo valore risiede nella capacità di preservare il capitale e di mantenere la stabilità delle performance nel tempo, specialmente quando si attraversano condizioni di mercato avverse. Attraverso l’adozione di logiche di controllo sofisticate, la validazione rigorosa delle strategie e una gestione attenta della diversificazione, è possibile affrontare con maggiore sicurezza le sfide dei mercati finanziari. L’equity control, se ben implementato, diventa così un alleato prezioso nella ricerca di risultati duraturi e sostenibili nel trading sistematico.

Nessuna tab disponibile.

Disclaimer grafici realizzati con AI

I grafici presenti in questo articolo sono generati con l’ausilio di un’intelligenza artificiale e sono concepiti esclusivamente a scopo illustrativo e didattico. I dati rappresentati non fanno riferimento a situazioni, eventi o performance reali, bensì a scenari ipotetici e plausibili.

Tali contenuti non devono essere interpretati come consulenza finanziaria, raccomandazione di investimento o indicazione di performance future. Si invita il lettore a effettuare una valutazione autonoma e a rivolgersi a professionisti qualificati prima di prendere qualsiasi decisione finanziaria.

La responsabilità per l’uso dei contenuti presenti è interamente a carico dell’utente.

Introduzione L’Equity Control è una pratica pressoché sconosciuta nel trading automatico. Spesso, chi si avvicina a questo...

Introduzione La persistenza e la validazione nel trading automatico rappresentano due pilastri per costruire un trading system...

Introduzione Progettare un trading system automatico rappresenta una sfida complessa e affascinante per chi desidera operare sui...

© Copyright Amico Bot – 2022–2025

Privacy Policy –

Termini e Condizioni –

Cookie Policy

Amico Bot Srl – P.IVA 14116950966

Piazzale Luigi Emanuele Corvetto 1, 20137 Milano – REA MI-2762674 – Capitale sociale € 1.000

Privacy Policy | Termini e Condizioni | Cookie Policy

© Amico Bot – 2022–2025

Amico Bot Srl – P.IVA 14116950966

Piazzale Luigi Emanuele Corvetto 1, 20137 Milano – REA MI-2762674 – Cap. Soc. € 1.000